この記事では2025年1月末ポートフォリオの銘柄で2017年から2024年までの配当推移をシミュレーションしました。

シミュレーションは次の5パターンです。

- ディフェンシブ銘柄のみ

- 景気敏感銘柄等のみ

- ディフェンシブ+景気敏感等

- ディフェンシブからの配当を50%以上にしてほったらかしにした場合

- ディフェンシブからの配当が50%以上になるように買い増しした場合

結論をお伝えすると、ディフェンシブ銘柄からの配当が50%以上になるように買い増しした場合が最強でした。

各パターンでの配当推移の特徴を見ていただき、今後の投資戦略(配当戦略)の参考にしていただければ幸いです。

配当はIR BANKのデータを使っています。

なぜ2017年からかと言うと、持ち株の中に2016年に上場した銘柄があるので、全銘柄のデータが揃うのが2017年からだからです。

コロナ禍で株価が暴落した時の配当はどうでしょうか?

では、ディフェンシブ銘柄から見ていきましょう!

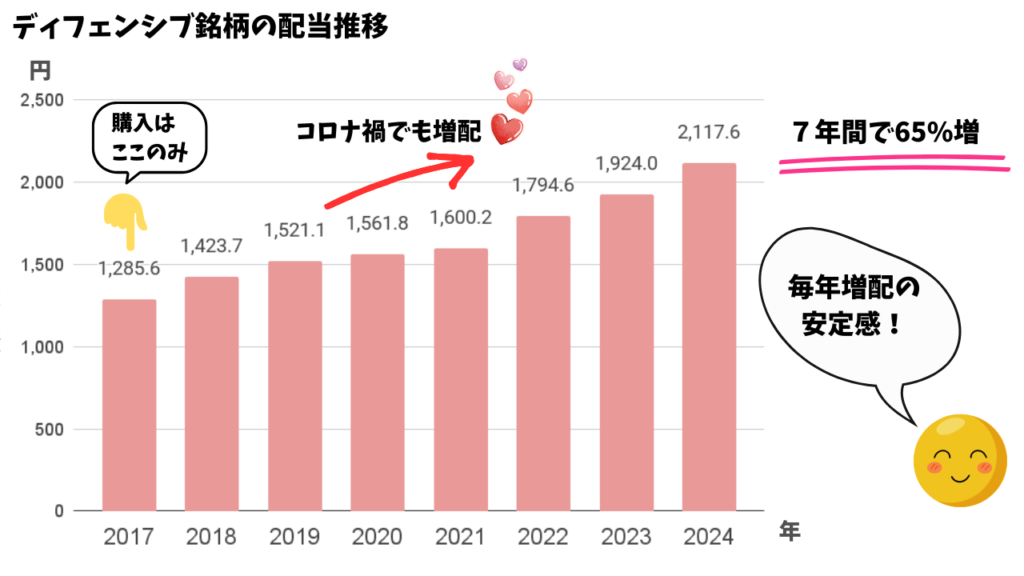

ディフェンシブ銘柄は安定の右肩上がり

ディフェンシブ銘柄を2017年に1株ずつ買って、その後はほったらかしにしたときの配当推移はこうなりました。

7年間で65%増配しています。

コロナ禍でも増配しています。

ほったらかしにしておいても毎年増配するのは頼もしいですね。

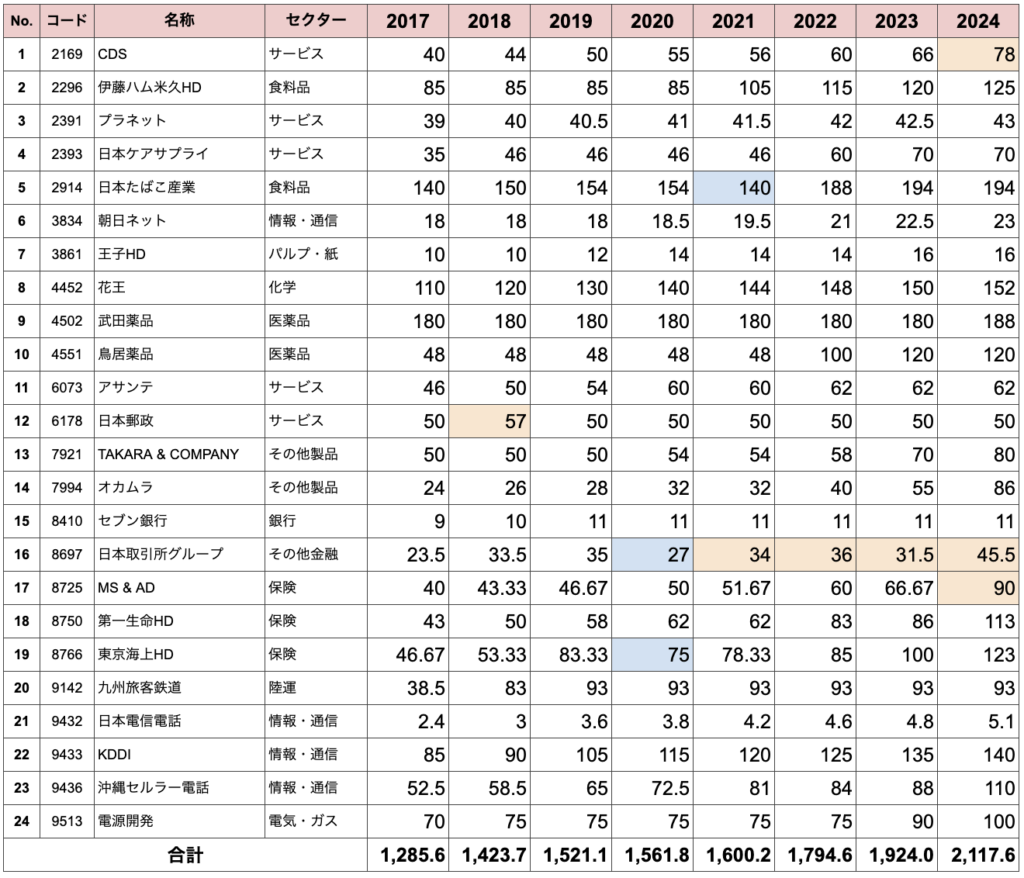

各銘柄を見てもほぼ減配なし

こちらはディフェンシブ銘柄の各銘柄毎の配当推移です。7年間で3倍以上になっている銘柄もあります。

この銘柄の配当の合計が上のグラフになっています。

- セルが青いところ→減配

- セルがオレンジのところ→記念配当や特別配当が加算

- それ以外のところ→増配か据え置き

減配がほとんどなく安定感があります。

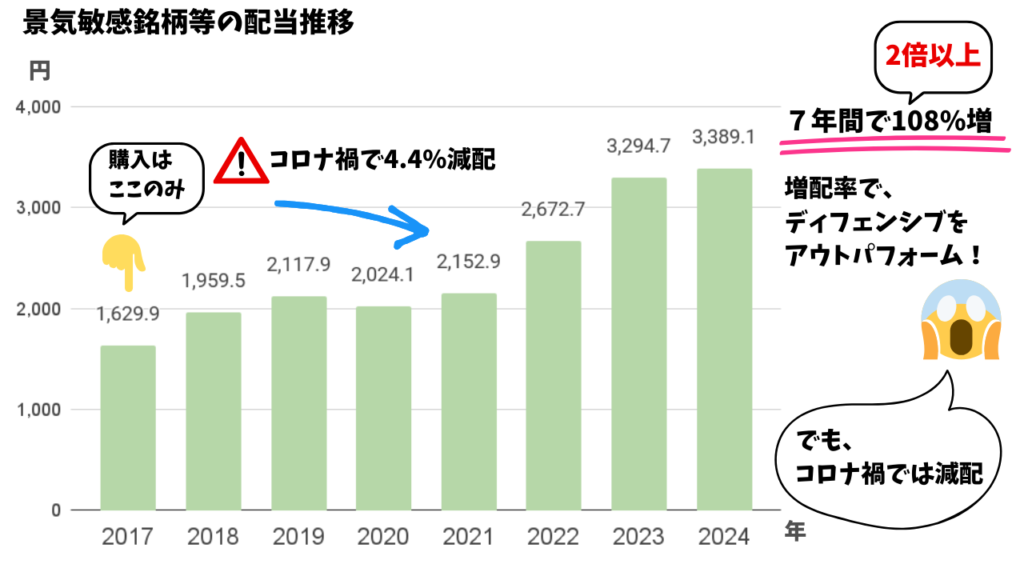

景気敏感銘柄等は配当が2倍以上に!

景気敏感銘柄とその他銘柄(REIT)を2017年に1株ずつ買って、その後はほったらかしにしたときの配当推移はこうなりました。

2023年には配当が2倍以上になっています。

ディフェンシブ銘柄よりも増配率が高いです。

ですが、コロナ禍の2020年には減配です。

といっても4.4%の減配なので、2019年の配当の95%以上維持できています。

2021年には回復し、その後大きく増配していますね。

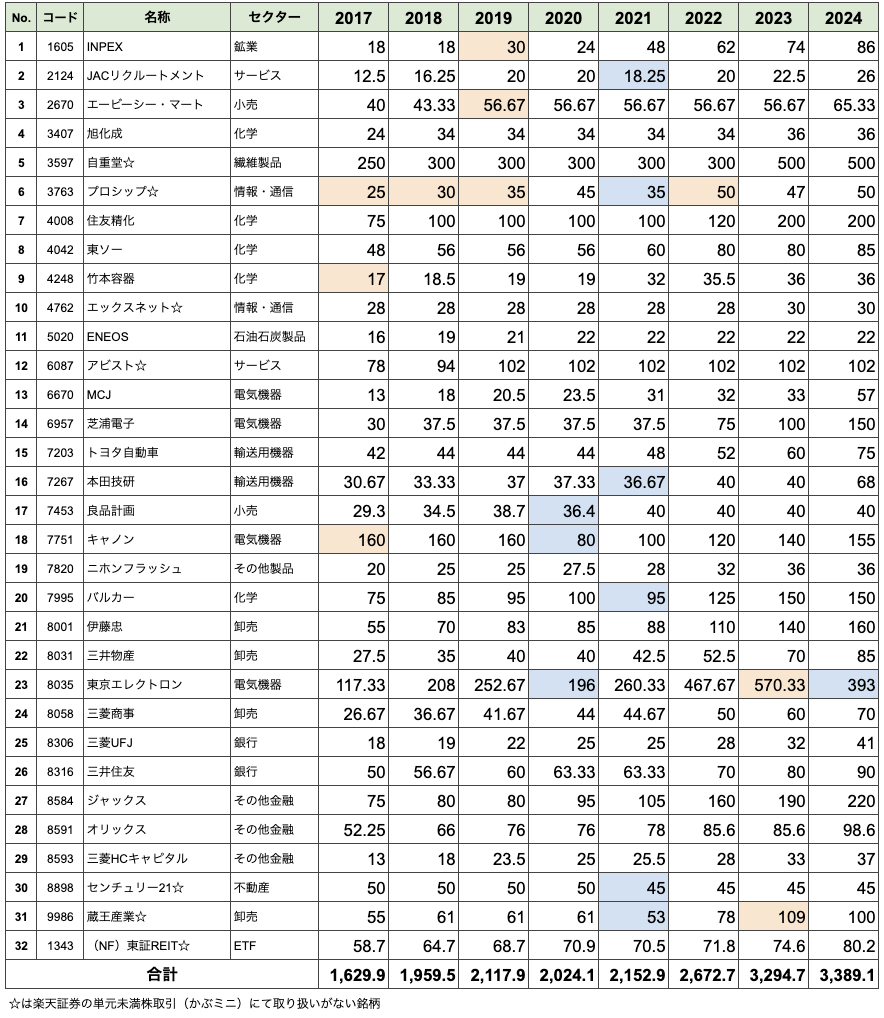

各銘柄を見ても減配はコロナ禍に集中

こちらは各銘柄毎の配当推移です。7年間で配当が5倍になっている銘柄もあります。

ディフェンシブと同様、この配当の合計が上のグラフになっています。

- セルが青いところ→減配

- セルがオレンジのところ→記念配当や特別配当が加算

- それ以外のところ→増配か据え置き

ディフェンシブよりも減配があった銘柄は多いですが無配になった銘柄はありません。

減配はコロナ禍の2020年と2021年に集中しています。

東京エレクトロン(8035)の配当単価が特に大きいので注意が必要

この表を見ていただくと東京エレクトロン(8035)の配当単価が高いのが分かると思います。

東京エレクトロンは株価が2万円台(執筆時点)です。他の銘柄より10倍ぐらい単価が高いのでその分配当単価も大きくなります。

株価水準が他より高い銘柄は、”値がさ株”と呼ばれています。

そのため、単純に1株ずつ購入する今回のシミュレーションだと東京エレクトロンの影響が相対的に大きくなっていることに注意する必要があります。

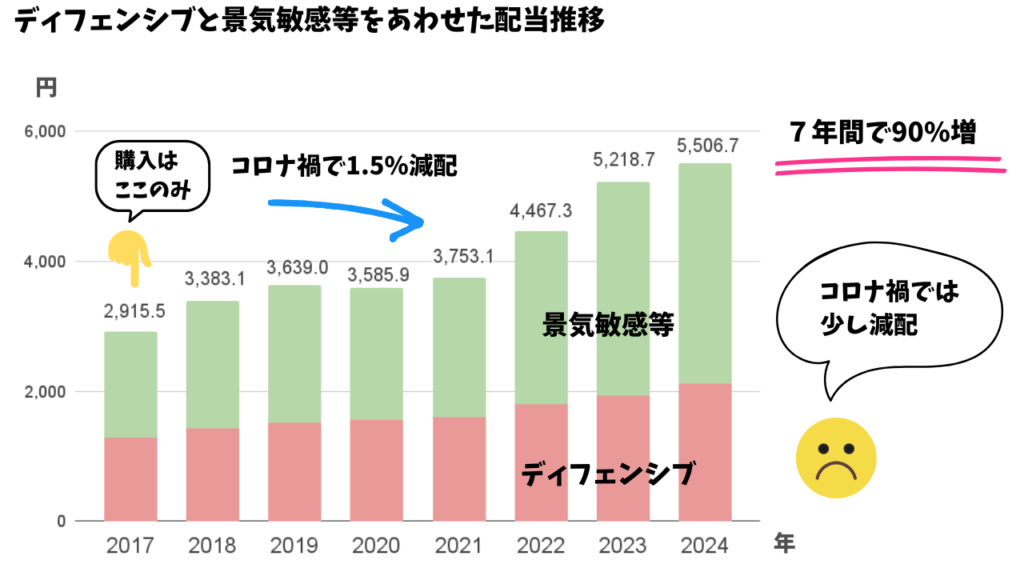

ディフェンシブと景気敏感等を合わせた配当は7年間で1.9倍に

ディフェンシブと景気敏感等の全ての銘柄を2017年に1株ずつ買って、その後はほったらかしにしたときの配当推移はこうなりました。

7年間で配当は1.9倍に上昇し、コロナ禍の2020年は前年より1.5%減配しています。

減配しても2019年の98%以上の配当を維持できています。

内訳はこうなっています。

単純に上記のディフェンシブと景気敏感等の全銘柄の配当を足したものです。

配当総額がディフェンシブより景気敏感等の方が多いので、より景気敏感銘柄の影響を受けやすくなっています。

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | |

| ディフェンシブ | 1,285.6 | 1,423.7 | 1,521.1 | 1,561.8 | 1,600.2 | 1,794.6 | 1,924.0 | 2,117.6 |

| 景気敏感等 | 1,629.9 | 1,959.5 | 2,117.9 | 2,024.1 | 2,152.9 | 2,672.7 | 3,294.7 | 3,389.1 |

| 合計 | 2,915.5 | 3,383.1 | 3,639.0 | 3,585.9 | 3,753.1 | 4,467.3 | 5,218.7 | 5,506.7 |

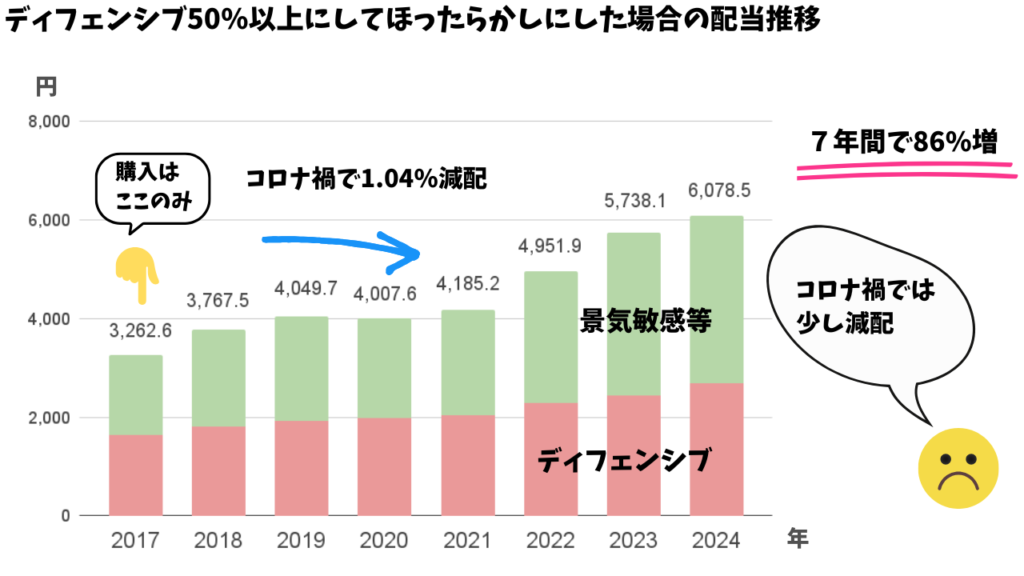

ディフェンシブ50%以上にしてほったらかしなら配当の変動幅が抑えられる

こちらは、2017年のディフェンシブ銘柄の配当が景気敏感等の1,629.9円以上になるように買ってその後はほったらかしにした場合です。

7年間で配当は1.86倍に上昇し、コロナ禍の2020年は前年より約1%減配しています。

減配しても2019年の約99%以上の配当を維持できています。

内訳はこうなっています。

ディフェンシブ銘柄からの配当が増えた分、景気敏感銘柄の変動を抑えた動きになっています。

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | |

| ディフェンシブ | 1,632.7 | 1,808.0 | 1,931.8 | 1,983.5 | 2,032.3 | 2,279.1 | 2,443.4 | 2,689.4 |

| 景気敏感等 | 1,629.9 | 1,959.5 | 2,117.9 | 2,024.1 | 2,152.9 | 2,672.7 | 3,294.7 | 3,389.1 |

| 合計 | 3,262.6 | 3,767.5 | 4,049.7 | 4,007.6 | 4,185.2 | 4,951.9 | 5,738.1 | 6,078.5 |

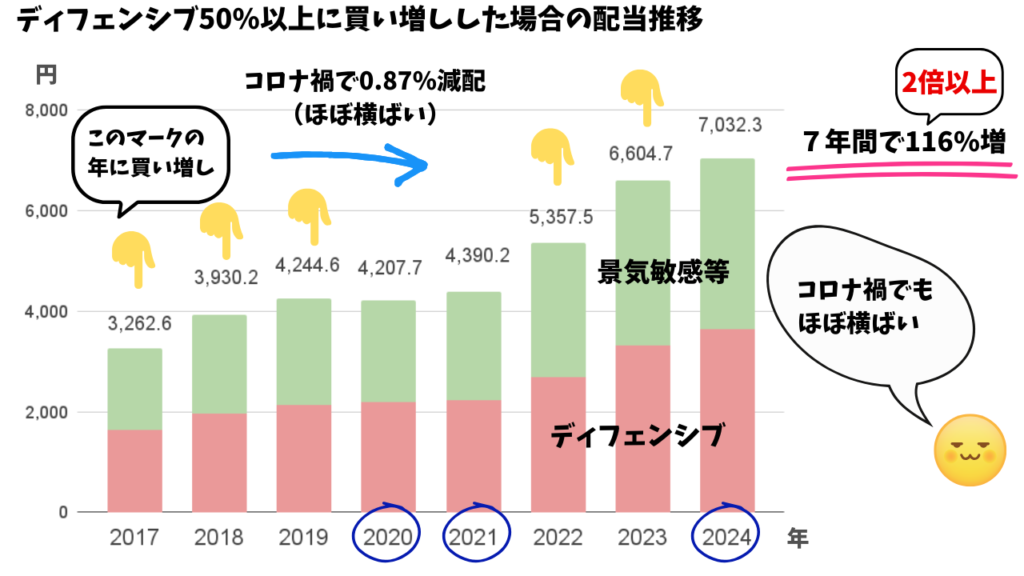

【おすすめ!】ディフェンシブを50%以上にすると配当は安定成長

これが最後のシミュレーションです。

最後が、私が実践しているディフェンシブ銘柄からの配当が全体の50%以上になるように買い増す場合の配当推移です。

例えば、2017年のディフェンシブ銘柄の配当は1,285.6円なので、それを景気敏感等の1,629.9円以上になるようディフェンシブ銘柄を多く買います。

翌年以降は、それでも不足している分のディフェンシブ銘柄を買い増します。

という風にしていくと、2020年、2021年、2024年は買い増さなくてもディフェンシブからの配当が50%以上になります。

上のグラフの青○の年ですね。

配当額の内訳はこちらの表になります。

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | |

| ディフェンシブ | 1,632.7 | 1,970.8 | 2,126.7 | 2,183.6 | 2,237.3 | 2,684.7 | 3,310.0 | 3,643.2 |

| 景気敏感等 | 1,629.9 | 1,959.5 | 2,117.9 | 2,024.1 | 2,152.9 | 2,672.7 | 3,294.7 | 3,389.1 |

| 合計 | 3,262.6 | 3,930.2 | 4,244.6 | 4,207.7 | 4,390.2 | 5,357.5 | 6,604.7 | 7,032.3 |

コロナ禍でも配当はほぼ横ばい、2023年には配当が2倍以上に到達しています。

つまり、景気敏感銘柄の減配リスクを抑え、増配は景気敏感銘柄と同じくらい(それ以上に)受けられて安定成長になります。

ポートフォリオ次第でほおっておいても配当が増える

シミュレーションを見てどう思われましたか?

このシミュレーションで配当の安定感や成長率がどう変化するのか実感していただけたらうれしいです。

そして、改めてこの記事の上の方にあるディフェンシブと景気敏感等の個別銘柄を見ていただきたいのですが、、、

- 多くの銘柄の配当がコロナ禍でも据え置き(無風)か増配

- 2017年と2024年を見比べるとほとんどの銘柄が増配している

というのが分かると思います。

ほおっておいても最終的に配当が増えています。

ポイ活だとしばらくほおっておくと有効期限が来て消滅することが多いですが、株式投資はポートフォリオ次第で配当はほおっておいても増額させることができます。

これがいいところだと思います。

まとめ

この記事では2025年1月末ポートフォリオの銘柄の配当シミュレーションについて書いてきました。

- ディフェンシブ銘柄は安定した右肩上がり

- 景気敏感等は減配するけど増配幅はディフェンシブより大きい

という特徴の違いを抑えてもらえればと思います。

私は安定成長型をおすすめしますが、ポートフォリオの構成はみなさまのお好みでやってみていただければと思います。

安定重視ならディフェンシブ多めなど。

それと、これはあくまでも過去の結果であって、今後もこのような結果になるとは限らないのでご注意ください。

そして、ポートフォリオ作成には、IR BANKが役立ちます。

一度お好きな銘柄の配当を見てみてください。

4桁のコードを入力して企業の画面になったら「決算」をクリックすると配当以外にもいろいろなデータが掲載されていますよ。

銘柄を分析したYouTube動画などもおすすめです。

ひとかぶ(単元未満株)投資にはSBI証券か楽天証券がおすすめです。

私もこの2つの証券会社を利用しています。

SBI証券と楽天証券の口座を持っていない方はこの機会に口座開設しませんか?

公式サイトへのリンクを貼っておきますので、ぜひご活用ください。

よくお得なキャンペーンをしているので確認してみてくださいね!